Chers investisseurs, aujourd’hui, nous vous proposons d’explorer un levier stratégique pour préparer votre avenir financier : le Plan d’Épargne Retraite (PER). Il s’agit d’un dispositif d’épargne à long terme conçu pour préparer la retraite. La fiscalité du PER offre des avantages intéressants à chaque étape.

Le Plan d’Épargne Retraite (PER) a été créé par la Loi Pacte du 22 mai 2019 afin d’harmoniser les dispositifs antérieurs d’épargne retraite et de les rendre plus attractifs. Il remplace progressivement les anciens produits d’épargne retraite (PERP, Madelin, PERCO, etc.).

Il existe deux principales formes de PER : le PER individuel et le PER collectif. Nous allons explorer ensemble ces deux types de PER, la fiscalité du PER, les conditions de déblocage anticipé de vos fonds et un bilan des avantages fiscaux qui peuvent vous aider à optimiser votre épargne retraite !

Les différentes formes du PER

- PER individuel (PERIN) : ouvert à tous, ce PER est souscrit de manière volontaire par des particuliers souhaitant se constituer un capital pour préparer leur retraite. Il permet de réaliser des versements à tout moment, selon la capacité d’épargne de chacun.

- PER collectif (PERCOL) : ce plan est proposé par les entreprises à leurs salariés dans le cadre de dispositifs d’épargne salariale. Il permet de regrouper des versements volontaires, l’intéressement, la participation ou l’abondement de l’employeur. Ce type de PER peut également être alimenté par des droits inscrits sur le compte épargne-temps (CET).

La fiscalité du PER : des avantages à chaque étape

Le principal avantage du PER est son régime fiscal attrayant, qui se déploie en trois phases : la phase de versement, la phase d’épargne et la phase de sortie.

1️⃣ La phase de versement du PER : déduction des cotisations fiscales

L’un des principaux attraits de l’investissement en PER réside dans la déduction des cotisations du revenu imposable, dans la limite d’un plafond spécifique.

En somme, le Plan d’Épargne Retraite (PER) permet de réduire vos impôts en déduisant de votre revenu imposable les sommes que vous y versez. Cela signifie que l’argent que vous placez dans le PER chaque année est retiré de vos revenus pour le calcul de vos impôts. Cependant, il y a une limite à cette déduction : elle correspond à 10 % de vos revenus, avec un maximum de 35 194 € pour l’année 2024.

Cette possibilité est particulièrement intéressante pour les personnes à revenus élevés, car elle permet de bénéficier d’un important allègement fiscal pendant la phase active de la vie.

Par exemple :

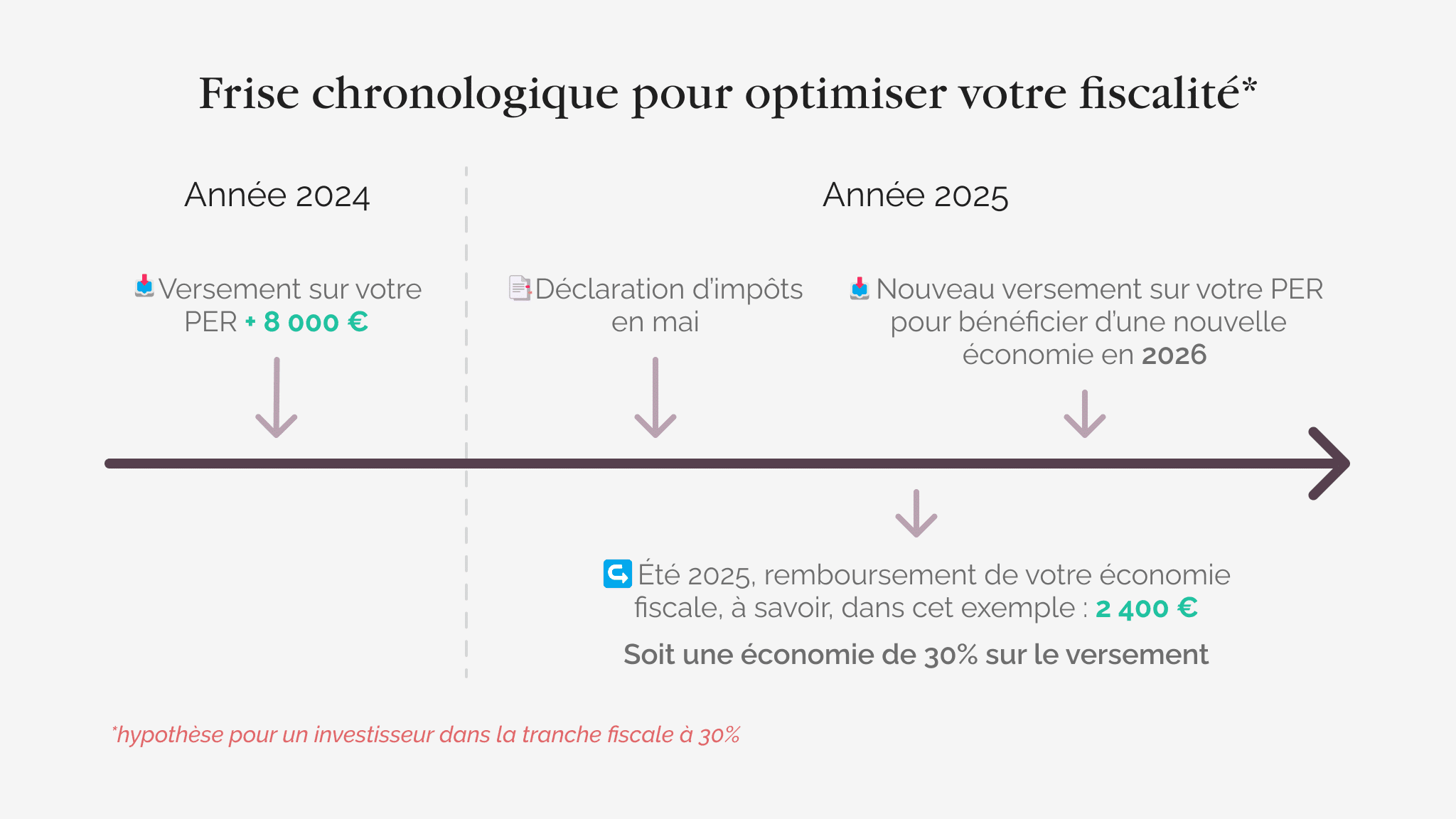

Imaginons une personne qui gagne 80 000 € par an. Si elle décide de verser 8 000 € sur son Plan d’Épargne Retraite (PER) cette année, elle pourra déduire cette somme de ses revenus imposables.

Au lieu d’être imposée sur 80 000 €, elle ne sera imposée que sur 72 000 € (80 000 € – 8 000 €). Cela permet de réduire le montant de l’impôt qu’elle devra payer.

Dans cet exemple, si la personne est dans une tranche d’imposition à 30 %, elle économisera 30% de 8 000 €, soit 2 400 € d’impôts en moins.

C’est donc particulièrement avantageux pour les personnes ayant des revenus élevés, car elles peuvent bénéficier d’une déduction plus importante et d’une économie d’impôts plus significative.

2️⃣ Phase d’épargne du PER : exonération d’impôt sur les gains

Pendant la phase de constitution de l’épargne, les sommes placées sur un PER fructifient grâce aux différents supports comme le fonds en euros, les unités de compte, etc. Ces gains générés (intérêts et plus-values) sont exonérés d’impôt tant que les fonds restent sur le PER. Il s’agit donc d’une période d’accumulation où l’épargne se valorise sans subir l’imposition sur les revenus ou les plus-values.

Dans un PER collectif, les revenus issus des versements obligatoires des employeurs ou salariés (dans certains types de PER collectifs) bénéficient également d’une exonération d’impôts pendant cette phase.

4️⃣ Phase de sortie du PER : imposition des rentes ou des capitaux

Lors de la sortie du PER, c’est-à-dire au moment de la retraite, l’épargnant a le choix entre plusieurs options :

- Sortie en capital : il est possible de retirer tout ou partie des sommes sous forme de capital. Dans ce cas, le capital constitué est soumis à l’impôt sur le revenu, tandis que les plus-values sont imposées selon le régime des prélèvements sociaux (17,2 %).

- Sortie en rente viagère : l’épargnant peut opter pour une rente viagère (versements réguliers jusqu’au décès). Cette rente est soumise à l’impôt sur le revenu dans le cadre des pensions et retraites, après application d’un abattement de 10 %.

- Sortie mixte : il est également possible de combiner les deux options, c’est-à-dire de retirer une partie de l’épargne sous forme de capital et de convertir le reste en rente viagère. Cela permet à l’épargnant d’adapter la sortie du PER à ses besoins et objectifs patrimoniaux. La fiscalité du PER suit alors les règles respectives de chaque option pour la part concernée.

Il existe une spécificité pour le PER collectif : les versements issus de l’épargne salariale (intéressement et participation) peuvent être exonérés d’impôt sur le revenu si la sortie se fait sous forme de capital.

Chaque option présente des spécificités fiscales, permettant de choisir en fonction de ses objectifs patrimoniaux et de sa situation personnelle.

La sortie en capital est intéressante pour ceux qui souhaitent une somme conséquente rapidement, mais attention à l’impact sur l’impôt. La rente viagère, quant à elle, offre une sécurité à long terme avec une imposition plus progressive.

Les conditions de déblocage anticipé du PER et la fiscalité associée

Bien que le PER soit destiné à financer la retraite, certaines situations permettent de débloquer les fonds de manière anticipée. Ces cas de déblocage anticipé sont encadrés et limités à des situations particulières, telles que :

- L’acquisition de la résidence principale (seul cas de déblocage pour un motif personnel avant la retraite) ;

- Le décès du conjoint ou du partenaire de PACS ;

- L’invalidité (de l’épargnant, de son conjoint ou de ses enfants) ;

- Le surendettement ;

- La cessation d’activité non salariée à la suite d’un jugement de liquidation judiciaire.

Ces motifs permettent de bénéficier d’un accès anticipé à l’épargne accumulée.

Pour le premier cas, à savoir l’acquisition de la résidence principale, le capital sera imposable. Dans les autres cas, la récupération du capital n’est pas imposable.

Le PER, un outil d’épargne retraite fiscalement optimisé

Le PER est un outil puissant pour ceux qui souhaitent se constituer un capital retraite tout en bénéficiant d’avantages fiscaux à chaque étape du processus. De la déduction des versements au régime fiscal avantageux en phase d’épargne, en passant par la souplesse des options de sortie, le PER s’impose comme une solution privilégiée pour préparer sereinement sa retraite.

Le PER individuel est plus souple pour les versements et les sorties, tandis que le PER collectif bénéficie d’avantages liés à l’implication de l’employeur (abondements, exonération sur l’épargne salariale), mais il peut avoir des contraintes sur la manière dont l’épargne est récupérée (capital ou rente).

La fiscalité du PER en fait un levier stratégique très intéressant pour préparer votre avenir financier. Nos conseillers sont là pour vous aider à choisir la meilleure solution d’épargne en fonction de vos revenus et de votre situation.